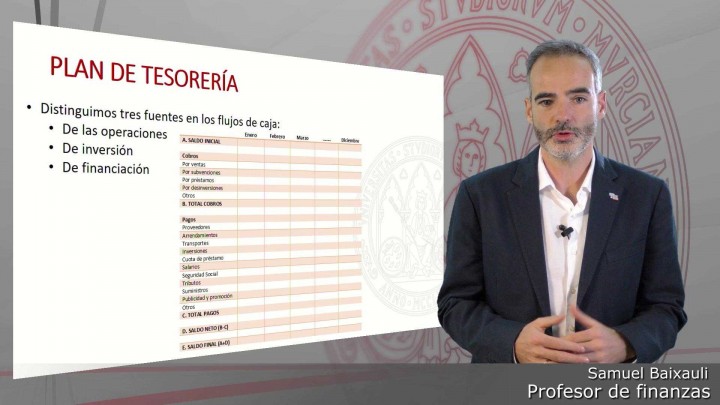

Es el momento de establecer

un plan de tesorería

en el plan de tesorería.

Lo que vamos a realizar

es una estimación

de los flujos de efectivo

de la empresa,

es decir, vamos a prever cuáles

son las necesidades de dinero

que va a tener la empresa

en el futuro.

Para realizar el plan de tesorería

tenemos que realizar una estimación

de los cobros y de los pagos.

Un documento como el que

podéis ver en pantalla

es el que podríamos utilizar para

recoger todos los flujos

de efectivo que tenemos previsto

tener en la empresa.

El el plan de tesorería tiene

que tener un responsable

y tiene que ser revisados.

Periódicamente.

En el plan de tesorería nos va a

recoger tres tipos de flujos.

De caja,

concretamente los flujos

relacionados con las operaciones,

los flujos relacionados

con la inversión

y los flujos relacionados

con la financiación,

los flujos relacionados con

las operaciones son

todos los cobros y pagos

relacionados con la actividad normal

de la empresa.

Por lo tanto, en los cobros,

en los flujos de caja,

tendremos en primer lugar

todos los cobros

derivados de las ventas.

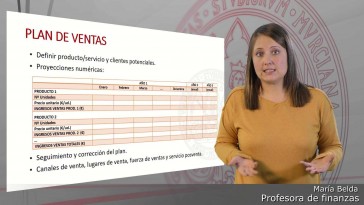

Anteriormente hemos visto el plan de

ventas, que es donde recogemos

las previsiones de ventas en

cada uno de los periodos.

Hay que tener en cuenta

que la diferencia,

que existe una diferencia entre

los cobros y las ventas,

puesto que nosotros vamos a conceder

un período de pago

a nuestros clientes,

en este documento,

además de los ingresos que vengan

de las operaciones,

tendremos los ingresos

que vengan procedan

de las operaciones de inversión por

estas operaciones nos referimos

a cuando damos de baja un

activo de la empresa.

Nosotros podíamos haber adquirido

un activo a largo plazo,

un activo que va a permanecer

con nosotros mucho tiempo,

como podría ser un elemento

de transporte,

un vehículo o cualquier

otro elemento,

y dada un momento del tiempo

procedemos a su venta.

Por lo tanto, el ingreso derivado

de la venta de activos

también tendremos que recogerlo

como un cobro

o una entrada de efectivo.

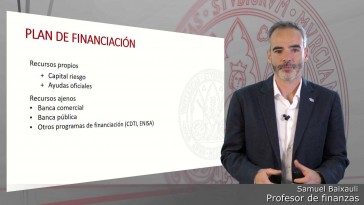

Por otro lado, tendríamos los cobros

derivados de la financiación.

Cualquier operación que realice

la empresa con el objetivo

de financiarse, es decir, la

solicitud de un préstamo,

la concesión de una subvención,

una ampliación de capital,

va a suponer una entrada de dinero

en nuestras cuentas,

por lo tanto también lo incluiremos,

lo incluiremos en los cobros

como véis.

La naturaleza de estos cobros

es muy diferente,

por eso es muy importante

hacerla su clasificación en los

tres tipos de fuentes,

puesto que una empresa puede tener

mucha tesorería derivada

de la negociación de financiación,

es decir,

del endeudamiento y no estar

generando ingresos derivados

de su actividad ordinaria.

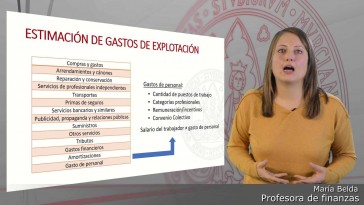

En cuanto a los pagos, seguiremos

la misma clasificación.

La propia operativa de la empresa

generara una corriente de pagos

relacionada con el pago de todos los

gastos en los que hemos incurrido

y que hemos visto anteriormente.

Todos estos pagos también tendrán

unas condiciones de pago.

No es no es la misma fecha en

la que recibimos la factura

que la fecha en la que pagamos,

ya que nuestros proveedores

nos pueden facilitar un período

medio de pago para satisfacer los servicios

o los o los activos que hayamos

adquirido en los pagos.

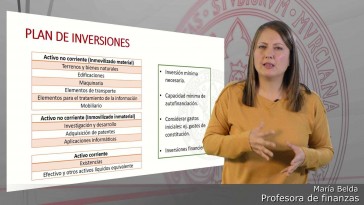

Por el lado de las fuentes

de de inversión hay

que tener en cuenta que tendremos

pagos relacionados

con la adquisición de

inmovilizado, sí;

sobre todo en los momentos

iniciales de la empresa.

Tendremos que adquirir

activos mobiliario,

maquinaria, elementos de transporte,

elementos informáticos,

incluso inmovilizados inmateriales

como puede

ser el software o el desarrollo

de programas informáticos.

Por lo tanto, habrá una salida

de dinero de efectivo

para satisfacer el pago de estos

activos y, por supuesto,

habrá una salida de efectivo de caja

relacionada con la financiación,

puesto que todos los préstamos

que hayamos solicitado habrá

que devolverlos en los plazos y en

las condiciones establecidas.

Por lo tanto,

los flujos de caja también recogerán

movimientos de dinero

relacionadas con la devolución de

las deudas que tiene la empresa.

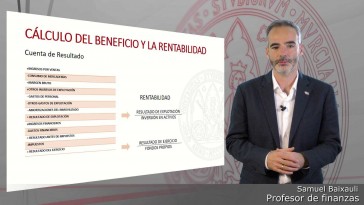

La totalidad de cobros menos pagos

nos dará el saldo neto de tesorería

en cada uno de los días

meses del período,

que estemos analizando.

Es muy importante que la evolución

de esta previa,

de estas previsiones de tesorería,

puesto que un déficit en tesorería

acumulado implicaría que la empresa

tiene que negociar fuentes

de financiación,

de lo contrario, incluiría

incurriría en problemas de solvencia.

Por lo tanto, cuando elaboramos

el plan de tesorería

es un documento con una

planificación a corto plazo.

Es decir, las previsiones se quieren

realizar con exactitud

para uno o dos meses vista y

requiere de una revisión constante

para adelantarse a posibles déficit

que podamos identificar.